Umowy były bardziej korzystne dla banków, ale do czasu

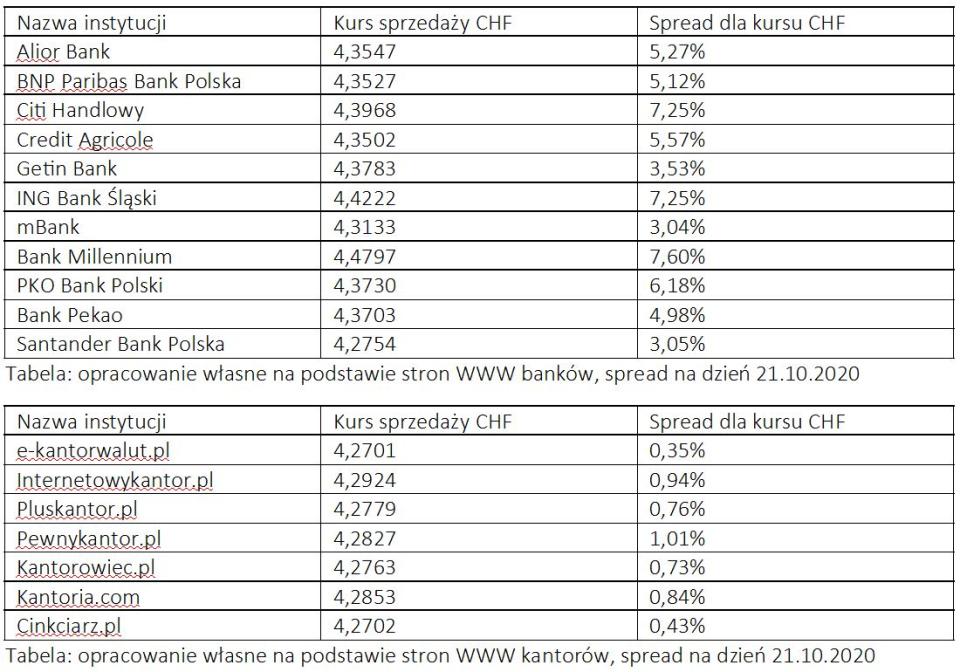

Jeszcze kilka lat temu zgodnie z podpisanymi umowami o kredyt hipoteczny kredytobiorcy dokonywali spłat zaciągniętych zobowiązań zgodnie z wytycznymi instytucji finansowej. Bank przeliczał kredyt po kursie określonym we własnej tabeli kursowej i jednostronnie regulował wysokość rat kredytu. Wyznaczał bowiem w wyżej wspomnianych tabelach kurs sprzedaży franka i wartość spreadu walutowego.

Umowy z bankami zostały bowiem tak skonstruowane, że bank określał wysokość kursu sprzedaży i kupna helweckiej waluty bez jakichkolwiek wytycznych, ram czy ograniczeń. Miał zatem całkowitą dowolność w zakresie wyboru kryteriów ustalania kursu CHF, a co za tym idzie, kształtowania wysokości zobowiązań klientów, których kredyty są indeksowane kursem tej waluty.

Przypominamy, że każda umowa z bankiem określa, że spłata rat wymaga przeliczenia franków na złotówki, zatem kredyt zaciągany był po kursie kupna waluty, zaś spłacany po kursie jej sprzedaży. A to stanowi dodatkowy zarobek instytucji finansowej na kredycie walutowym. Mowa jest tu właśnie o spreadzie.

Ustawa antyspreadowa otworzyła przed kredytobiorcami nową możliwość

Jak napisałyśmy wcześniej, frankowicze musieli godzić się na to, co narzucały im tabele kursowe banku, nie mogli np. spłacać kredytów zaciągniętych we frankach dewizami zakupionymi we własnym zakresie. Dzięki wprowadzeniu tzw. ustawy antyspreadowej 26 sierpnia 2011 roku otrzymali jednak taką możliwość. Mowa o ustawie z dnia 29.07.2011 r. o zmianie ustawy – Prawo bankowe oraz niektórych innych ustaw (Dz. U. Nr 165 poz. 984.), która ma zastosowanie do kredytów walutowych, zaciągniętych zarówno na cele mieszkaniowe, konsumpcyjne jak i gospodarcze, w tym na finansowanie budownictwa mieszkaniowego.

Wskutek wprowadzenia ustawy antyspreadowej na banki nałożono obowiązek uregulowania w umowie kredytu szczegółowych zasad określania sposobów i terminów ustalania kursu wymiany walut, na podstawie którego wyliczana jest kwota kredytu, jego transze, raty kapitałowo-odsetkowe oraz zasady przeliczania na walutę wypłaty albo spłaty kredytu. W związku z tym frankowiczowi łatwiej jest ocenić, co mu się bardziej opłaca: zakup franków z kantoru tradycyjnego, internetowego lub z banku, w którym udzielono mu kredytu.