Rentowność libańskich euroobligacji zapadających 9 marca 2020 r. przekroczyła 1200 proc. W piątek rząd jeszcze nie był pewny, czy spłaci te papiery. Do Bejrutu przybyła w czwartek misja Międzynarodowego Funduszu Walutowego, którą rząd Hassana Diaba poprosił o „techniczną pomoc".

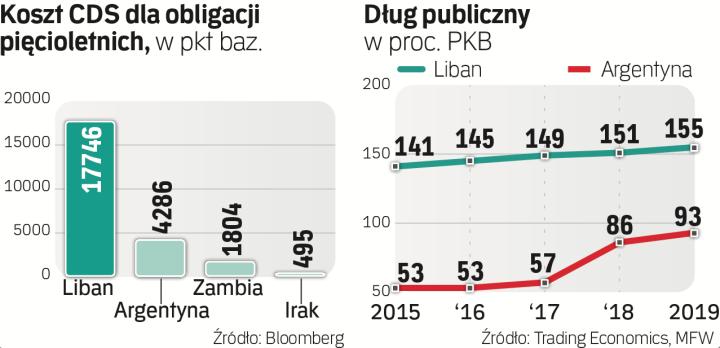

Koszt CDS (instrumentów ubezpieczających przed niewypłacalnością dłużnika) dla libańskich obligacji pięcioletnich sięgał w piątek aż 17,7 tys. pb (punktów bazowych). Z reguły im jest on wyższy, tym większe ryzyko niewypłacalności danego kraju – a w przypadku Libanu stał się on najwyższy na świecie. Drugie miejsce zajmuje Argentyna, gdzie wynosił on w piątek blisko 4,3 tys. pb. Również ten kraj znalazł się na krawędzi bankructwa (trzeciego w ciągu ostatnich 20 lat).

Dług publiczny Libanu sięgał w 2019 r. 155 proc. PKB. W ostatnich latach szybko rósł, m.in. dlatego, że gospodarka została osłabiona w wyniku wojny domowej w sąsiedniej Syrii (z którą Liban ma jedyną otwartą granicę lądową). Kraj znajduje się w o tyle trudnej sytuacji, że kryzys zadłużeniowy nałożył się tam na kryzys polityczny. Po tym jak w październiku 2019 r. rząd zapowiedział wzrost podatków (m.in. wprowadzenie podatku od połączeń poprzez komunikatory internetowe), przez kraj przetoczyła się fala wielkich demonstracji przeciwko niemal całej lokalnej klasie politycznej. Rząd Saada Harrirego upadł i dopiero pod koniec stycznia udało się stworzyć nowy gabinet, kierowany przez premiera Diaba. Było to o tyle trudne, że rząd w Libanie musi odzwierciedlać interesy wszystkich grup konfesyjnych, które walczyły ze sobą w wojnie domowej z lat 1975–1990.

W tym czasie na libańskim rynku pojawił się niedobór dolarów – wykorzystywanych tam jako równoległa waluta. O ile oficjalny kurs wynosi 1510 funtów libańskich za dolara, o tyle realnie płaci się blisko 2,5 tys. funtów. Bank centralny ograniczył transfery zagraniczne.