Ważą się losy struktury właścicielskiej spożywczej spółki Mispol. Teraz Litwini mają niespełna 15 proc. jej udziałów. Zamierzają odkupić od części akcjonariuszy (tzw. grupy białostockiej) dodatkowe 38 proc. Jeśli do tego dojdzie, NDX Energija będzie musiał ogłosić wezwanie do sprzedaży akcji.

W liście intencyjnym podpisanym przez NDX Energiję i grupę białostocką na początku stycznia pojawiła się cena 8,8 zł za akcję (wczorajszy kurs to 7,6 zł). Jeśli ostateczna umowa zostanie zawarta rzeczywiście po takiej cenie, będzie to minimum, jakie Litwini powinni zaoferować pozostałym inwestorom w wezwaniu.

Umowa NDX Energii z grupą białostocką pokrzyżowała plany Markowi Jutkiewiczowi, który również zamierzał przejąć Mispol. Teraz ma niespełna 13 proc. akcji. Bierze pod uwagę sprzedaż pakietu w wezwaniu, ale podkreśla, że jest to kwestia ceny. Jego zdaniem 8,8 zł to stanowczo za mało.

W akcjonariacie Mispolu obecna jest również inna firma spożywcza Bakalland. Jej prezes Marian Owerko nie chce przesądzać, co spółka zrobi z posiadanym 4-proc. pakietem. – Uważam, że Mispol jest wart dużo więcej niż 8,8 zł za akcję. Nie wiemy, jaką decyzję podejmiemy w wezwaniu – mówi.

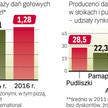

Zanim doszło do podpisania styczniowego listu intencyjnego, Mispol zamierzał się połączyć z mięsną firmą PMB i Makaronami Polskimi. Litwini sprzeciwiają się jednak tej pierwszej transakcji. Z kolei Makarony Polskie chętnie widzieliby w grupie Mispolu.