Wysokie tempo wzrostu utrzymuje się na tym rynku już od kilku lat, jednak w ubiegłym było nieco słabsze niż w 2016 r., gdy wzrost sięgał 13,6 proc. Branży sprzyjają dobra koniunktura gospodarcza, sytuacja na rynku pracy i wzrost dochodów, zarówno z pracy, jak i z transferów socjalnych. Duża zależność przychodów od stanu koniunktury ma jednak swoje negatywne oblicze, w przypadku pogorszenia się sytuacji, wydatki na posiłki i napoje w gastronomii, w restauracjach i kawiarniach są ograniczane w pierwszej kolejności. Liczba placówek gastronomicznych na koniec 2017 r. wynosiła 71 056, co oznacza wzrost w porównaniu z 2016 r. o 1642, czyli o 2,4 proc. Z tej liczby 20 086 stanowiły restauracje (wzrost o 438, czyli o 2,2 proc.), 20 172 bary (spadek o 754, czyli o 3,6 proc.), 4383 stołówki (wzrost o 27, czyli o 0,06 proc.) i 26 415 punktów gastronomicznych (wzrost o 1931, czyli o 7,9 proc.). Branża charakteryzuje się bardzo dużym poziomem konkurencji i zróżnicowaniem modeli biznesowych. Z jednej strony mamy do czynienia z dużą liczbą pojedynczych lokali i obiektów, których sytuacja zależy w największym stopniu od lokalizacji, atrakcyjności oferty, mody i oryginalności. Dobre usytuowanie i przemyślany koncept mogą gwarantować wysoką rentowność, ale nie zawsze wystarczają, by rozwinąć działalność na większą skalę. Z drugiej strony rynek zdominowany jest w coraz większym stopniu przez różnej wielkości biznes sieciowy, poczynając od marek globalnych, poprzez krajowe, na lokalnych kończąc. Spora część prowadzona jest w formule franczyzy. Tak duże zróżnicowanie utrudnia jednoznaczne oceny i formułowanie wniosków dotyczących kondycji i sytuacji w całej branży. Poza konkurencją pozostają działające w kraju oddziały firm globalnych, a także placówki działające w formie franczyzy. W przypadku dużych i średnich sieci krajowych sytuacja jest o wiele bardziej złożona. W obliczu dużej konkurencji większość z nich przyjmuje strategię dynamicznego rozwoju bądź poprzez wzrost organiczny i otwieranie kolejnych punktów bądź poprzez przejęcia. Każda z tych strategii wiąże się z kosztami i ryzykiem oraz znacząco wpływa na rentowność. Obecnie wszystkim przedstawicielom branży daje się we znaki silny wzrost kosztów, zwłaszcza wynagrodzeń. Jednocześnie dość ograniczone są możliwości przerzucania wyższych kosztów na konsumentów poprzez podwyżki cen.

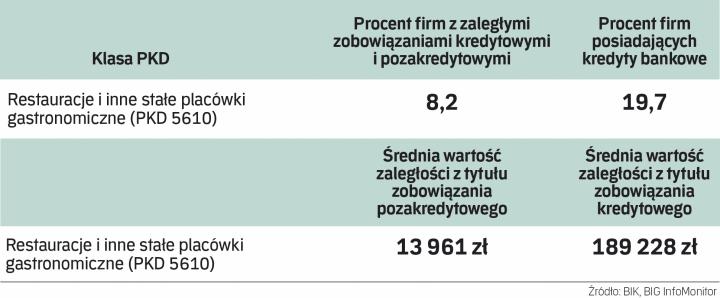

Z danych zgromadzonych w Rejestrze Dłużników BIG InfoMonitor oraz w bazie BIK na temat zobowiązań przeterminowanych powyżej 30 dni, na kwotę wyższą niż 500 zł, wynika, że dla wszystkich firm z branży „Restauracje i inne stałe placówki gastronomiczne" (PKD 5610), odsetek firm z opóźnionymi płatnościami na koniec czerwca 2018 r. wynosił 8,2 proc. i jest on zdecydowanie wyższy od średniej dla całej gospodarki, która wynosi obecnie 5,0 proc. Występują jednak znaczące różnice w moralności płatniczej w zależności od wielkości przedsiębiorstwa. Gdy wśród małych firm z klasy 5610 przeterminowane zobowiązania kredytowe i pozakredytowe ma 7,6 proc., to wśród spółek kapitałowych problem tego rodzaju jest już udziałem aż 20,5 proc. przedsiębiorstw.

Przeważająca liczba firm z prezentowanej branży, która nieterminowo reguluje swoje zobowiązania (72,6 proc.), opóźnia płatności partnerom biznesowym, zdecydowanie rzadziej zdarzają się opóźnienia wobec banków. Jednak wartościowo przeważająca część zaległości dotyczy banków – 333,8 mln zł (83 proc.) – i przypada na opóźnione zobowiązania kredytowe. Łączna wartość zaległych zobowiązań firm zajmujących się działalnością restauracyjną, które zostały zarejestrowane w bazach BIG InfoMonitor i BIK, wyniosła na koniec II kw. 2018 r. niemal 399 mln zł.